Рынок кормов для домашних животных в украине

Во сколько вы оцениваете долю “Kormotech” в Украине на рынке кормов для домашних животных? Каких показателей вы планируете достичь по итогам 2018 года?

По объемам реализации, в конце 2017 доля “Кормотех” на украинском рынке составила 36,2%. Из них 31,5% имели наши бренды, и еще 4,7% – продукция, которую мы производим под private label.

В третьем квартале этого года мы были вынуждены полностью приостановить работу завода на одну неделю для установки нового оборудования. И еще две – работать в тестовом режиме для полной настройки и запуска обновленной производственной линии. Эта модернизация позволяет увеличить наши мощности в следующем году, но несколько сократила возможности производства сейчас. Поэтому к концу 2018-го рассчитываем удержать такую же позицию, как и в прошлом году, или немного уступить (не более 1% доли рынка).

В следующем году мы планируем вернуть себе долю рынка, которую имели в начале 2018-го, и сохранить ее до конца 2019 года. А в ближайшие три года стремимся увеличить ее на 2-3%.

Сколько у компании составили продажи кормов в первом полугодии-2018? Какие ожидания на конец года?

Продажи за первое полугодие, по сравнению с тем же периодом 2017 года выросли на 31,1%. Мы намерены нарастить продажи кормов в 2018 году на 21,8% по сравнению с прошлым годом. Мы реализовали в 2017 году 31,5 тонн продукции, выручка составила 1 млрд грн.

Какие сейчас у “Kormotech” производственные мощности по сухим и влажным кормам? Насколько они загружены?

Производство загружено фактически на 100%. Спрос постоянно растет, и мы планируем увеличить годовую мощность до 30 тыс. тонн сухих и 16 тыс. тонн влажных рационов уже до конца этого года. Сейчас это 28 тыс. тонн сухих и 11 тыс. тонн влажных кормов. Чтобы лучше представить количество, то это 70 млн 400-граммовых пачек сухого и 110 млн 100-граммовых пакетов влажного питания.

Для изготовления нашей продукции мы используем около 30% импортного сырья. Остальных поставщиков удалось найти в Украине. Однако это непросто. Для нас важно, чтобы все сырье соответствовало международным стандартам. Отечественный рынок медленно развивается. Однако почти треть сырья мы до сих пор закупаем за рубежом.

В 2019-м продолжим наращивать объемы производства. Новое производство в Литве позволит производить еще 20 тыс. тонн влажных рационов ежегодно. Этот шаг компания реализует в рамках дальнейшей экспансии на мировом рынке. В частности, мы планируем увеличивать присутствие на европейских, скандинавских и рынках Америки.

Где будете реализовывать продукцию, произведенную в Литве?

Прежде всего, отгружать в страны, граничащие с Литвой. Место для нового завода мы выбирали стратегически, потому что в наших планах на ближайшие годы – начало сотрудничества с нордическими странами.

В Литве, в городе Кедайняе, мы будем производить корма тех же позиций, что и в Украине, потому, что работать будем по аналогичным технологиям и требованиям к сырью. Поэтому при необходимости мы сможем из Литвы отправлять заказ в любую страну, с которой уже работаем или будем работать.

Расскажите нам о своих планах экспансии на мировом рынке. Какую долю вы рассчитываете занять?

Долю на мировом рынке спрогнозировать пока сложно. Сейчас Kormotech экспортирует продукцию в 17 стран: Францию, Эстонию, Нидерланды, Словению, Польшу, Литву, Латвию, Грузию, Азербайджан, Беларусь, Словакию, Молдову, Румынию, Болгарию, Узбекистан, Туркменистан, Армению. Однако уверенно идем к тому, чтобы войти в топ-50 производителей кормов для домашних животных в мире. Доля экспорта от общего объема продаж в первом полугодии 2018-го составила 12%, планируем, что к 2023 году доля экспортных продаж вырастит до 50%.

Какие новые экспортные рынки вы открыли в 2018 году?

Нашими нынешними победами стали разрешение на экспорт в США и заключение соглашения с Чили. Первые отгрузки кормов в новые страны планируем сделать еще в этом году. К концу октября рационы от “Кормотех” попадут в США, а к концу ноября – в Чили.

Расскажите о своих стратегических планах на три года?

Главными приоритетами для нас являются экспансия на экспортные рынки, укрепление наших позиций в Украине, а также открытие мощностей в Евросоюзе. По состоянию на конец 2017 года компания имела 36% и 21% отечественного рынка в тонах и деньгах соответственно.

Сколько было инвестировано в компанию за последние пять лет? Во что сейчас инвестируете?

Наша компания была основана в 2003 году, тогда мы вложили $15 млн собственных и одолженных у банков средств в строительство двух заводов во Львовской области. За последние пять лет мы инвестировали порядка 160 млн грн в увеличение производственных мощностей “Кормотех” и построение наших брендов питания для кошек и собак. Мы имеем собственный центр инноваций и исследований – R&D отдел. Специалисты отдела ищут новые интересные решения в области Pet Care, налаживают процесс создания и вывода новых продуктов и занимаются обучением нутрициологов – до сих пор в Украине таких специалистов не было.

Самым масштабным проектом на ближайшие годы станет завод в Литве. Объем инвестиций в строительство и запуск нового производства составит не менее EUR6 млн.

Каковы основные тенденции на украинском рынке кормов для животных?

В общем можно говорить о трех трендах. Первый – рост ответственности владельцев домашних любимцев и формирования культуры отношения к животным, которая заключается не только в обеспечении качественным питанием. Меняется роль четвероногого и его место в семейной иерархии. Животное становится полноценным членом семьи, а владельцы из хозяев превращаются в pet parents.

Второй тренд заключается в том, что за последние пять лет в Украину пришли все основные мировые конкуренты. Теперь наш рынок мало чем отличается, скажем, от рынков стран Восточной Европы. Сейчас на рынке представлено около 100 брендов.

А третьим заметным трендом является удобство. Люди хотят покупать продукт в удобной упаковке.

Какая динамика продаж Kormotech в Украине в низко-, среднеценовом и премиальном сегментах?

В целом рынок постепенно растет. По нашим данным рынок в целом вырастет в пределах 10-15% за последующие годы. На украинском рынке до сих пор доминируют дешевый и средний ценовые сегменты. А премиум-сегмент находится в стадии формирования. Рост среднеценового и премиального сегмента напрямую зависит от роста доходов украинцев. В этом году мы видим, что темпы роста среднеценового и премиального сегментов несколько превышает темпы роста рынка в целом. Однако в период кризиса покупатели переходят на более дешевые марки. Поэтому говорить об уверенной тенденции роста этих сегментов в Украине пока рано.

Есть ли в Украине теневой рынок кормов для животных?

Нам об этом неизвестно. В приграничных областях часто можно встретить продукты из Венгрии, Польши, Германии и других стран, но по нашим наблюдениям, доля таких товаров на рынке незначительна.

Истоник: Интерфакс

Источник

1.Тенденции рынка животноводства

Природные условия Украины дают возможность заниматься разведением сельскохозяйственных животных с большей или меньшей эффективностью на всей территории страны. Но доступность кредитов, стоимость оборудования, энергоносителей, корма и ветеринарных препаратов, а также покупательная способность украинцев снижают рентабельность разведения крупных животных.

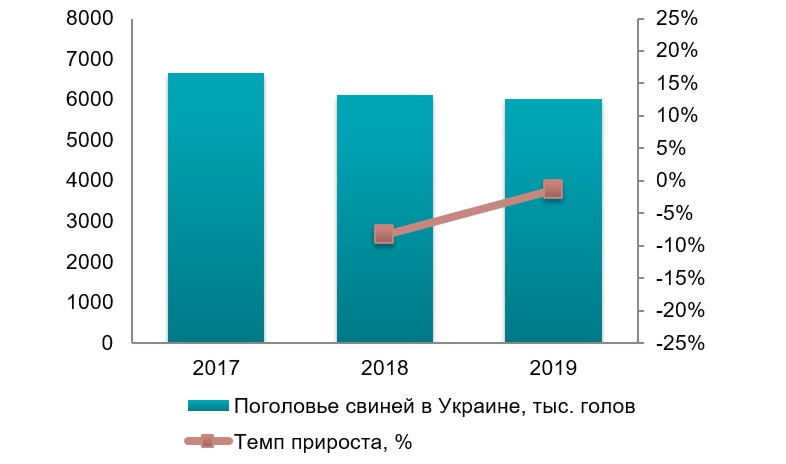

В 2018 и 2019 годах наблюдается значительное снижение поголовья свиней – на 8,4% и 1,4% соответственно.

Диаграмма 1

Динамика поголовья свиней в Украине на начало года в 2017- 2019 гг., тыс. голов

Источник: по данным по данным Государственной службы статистики, оценка Pro-Consulting

Экономическая эффективность производства мяса КРС характеризуется низкими показателями окупаемости затрат и высоким уровнем убыточности. Причины роста себестоимости производства продукции КРС напрямую связаны с недостаточным материально-техническим и ресурсным обеспечением, что сопровождается слабым уровнем организации кормления животных кормами.

По сравнению с 2018 годом, в начале 2019 года численность крупного рогатого скота была на 5,4% меньше и составила 3,3 млн. голов. Лидерами по выращиванию крупного рогатого скота являются Винницкая, Полтавская, Хмельницкая, Черниговская и Харьковская области.

Диаграмма 2

Динамика поголовья крупного рогатого скота в Украине на начало года в 2017- 2019 гг., тыс. голов

Источник: по данным Государственной службы статистики, оценка Pro-Consulting

Из-за низкой покупательной способности и высоких розничных цен на мясо потребители отдают предпочтение более дешевым видам продукции – мясо птицы. Около половины объёма произведённого в Украине мяса составляет мясо птицы. Птицеводство обеспечивает быстрый оборот вложенных средств. Характерными особенностями этой отрасли является высокая биологическая скороспелость птицы и быстрый воспроизводственный цикл.

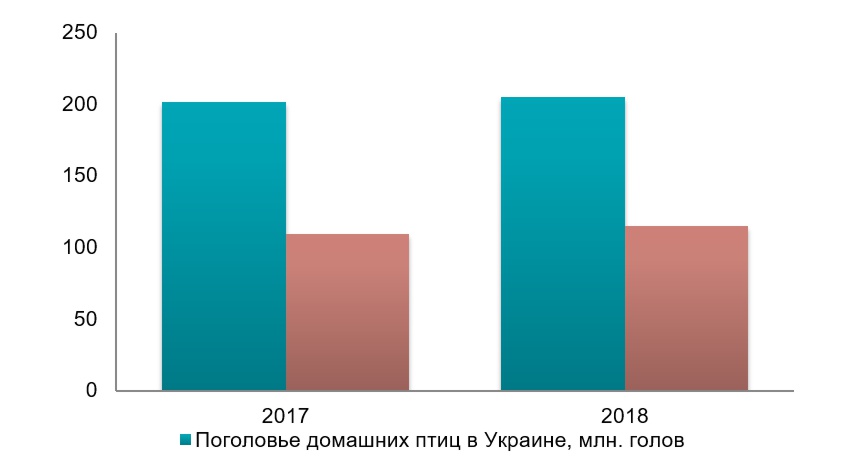

По состоянию на январь 2019 года численность поголовья птицы составила 211,6 млн. голов, что на 3,3% больше чем в 2018 году. Тенденция демонстрирует положительную динамику, и в дальнейшем ожидается рост поголовья домашних птиц. Разведение птицы является развитой отраслью, о чём свидетельствует уровень производства мяса и яиц. На начало 2019 года доля Винницкой, Киевской, Черкасской и Днепропетровской областей составила почти 50% от общей численности птицы во всех типах хозяйств.

Диаграмма 3

Динамика поголовья домашних птиц в Украине на начало года в 2017-2019 гг., млн. голов

Источник: по данным Государственной службы статистики, оценка Pro-Consulting

В целом поголовье других сельскохозяйственных животных имеет тенденцию к уменьшению. Это обусловлено общим повышением себестоимости разведения животных и уменьшением спроса на некоторые виды мяса в связи с поднявшейся ценой.

2. Анализ тенденций развития рынка комбикормов в 2017-9 мес. 2019 гг.

Для повышения продуктивности сельского хозяйства первостепенное значение имеет совершенствование системы кормления. Высокая продуктивность, эффективное использование питательных веществ кормов, устойчивость организма к заболеваниям при интенсивном содержании домашних животных в промышленных условиях невозможны без использования в кормлении различных комбинированных составов, обеспечивающих необходимый уровень полноценного питания.

Значительное количество хозяйств Украины, для кормления домашних животных используют зернофураж в чистом виде или зерновые смеси, которые не способствуют стабильному и полноценному развитию. В комбикормах содержатся необходимые компоненты, которые отвечают биологическим особенностям животных для стабильного прироста живой массы.

В динамике откорма домашних птиц комбикормами, за 2017 – 2018 наблюдается рост. За исследуемый период средняя доля поголовья домашних птиц, которая кормится комбикормом, составила 55%.

Диаграмма 4

Динамика откорма домашних птиц комбикормами в развитом животноводстве в общей численности поголовья домашних птиц за 2017 – 2018 гг., млн. голов

Источник: по данным Государственной службы статистики, оценка Pro-Consulting

Наибольшее потребление комбикормов и премиксов приходится на птицеводство, которое продолжает развиваться и наращивать производство. При этом свиноводство и разведение крупного рогатого скота демонстрируют отрицательную динамику. Особенности содержания птицы при применении сухого комбикорма для кормления, способствуют внедрению комплексно-механизированных и автоматизированных безотходных технологий в интегрированных хозяйственных структурах.

В общем, наблюдается тенденция к сокращению поголовья свиней, откорм которых производится полностью или в большей мере комбикормом, и оно связано с общим сокращением поголовья свиней в стране.

Диаграмма 5

Динамика откорма свиней комбикормами в развитом животноводстве в общей численности поголовья свиней за 2017 – 2018 гг., тыс. голов

Источник: по данным Государственной службы статистики, оценка Pro-Consulting

Средняя доля поголовья крупного рогатого скота, откорм которого производится с использованием комбинированных кормов составляет 7% от общего поголовья. В начале 2018 года их количество составило 233,4 тыс. голов. Данный показатель имеет уменьшающийся тренд при общем сокращении поголовья скота.

Диаграмма 6

Динамика откорма КРС комбикормами в развитом животноводстве в общей численности поголовья КРС за 2017 – 2018 гг., тыс. голов

Источник: по данным Государственной службы статистики, оценка Pro-Consulting

Учитывая влияние данных факторов, а также невысокую рентабельность производства комбикормов, данная отрасль имеет слабый интерес среди частных инвесторов. В Украине так и не модернизирован процесс выращивания живой массы животных и переработки мясной продукции (кроме птицеводства). Основными факторами развития отрасли производства комбикормов и премиксов является техническое переоснащение и расширение производственных мощностей таких предприятий, качественное улучшение используемых ресурсов, современный менеджмент и государственная поддержка.

3. Общие показатели рынка, расчет емкости рынка в 2017-9 мес. 2019 гг.

На рынке комбикормов в Украине преобладает продукции внутреннего производства, поэтому показатели экспорта и импорта практически не влияют на емкость рынка данной продукции в целом.

Таблица 1

Основные показатели рынка комбикормов в Украине в натуральном выражении в 2017 – 9 мес. 2019 гг., тыс. т

Показатели | 2017 | 2018 | 9 мес. 2018 | 9 мес. 2019 |

Производство комбикорма, тыс. т | 6578,9 | 6632,7 | 4640,0 | 4757,5 |

Прирост, % | 0,8% | 2,5% | ||

Импорт комбикорма, тыс. т | 8,2 | 48,5 | 26,4 | 3,5 |

Прирост, % | 493,0% | -86,6% | ||

Экспорт комбикорма, тыс. т | 15,48 | 16,1 | 11,3 | 11,9 |

Прирост, % | 4,0% | 5,3% | ||

Емкость рынка комбикорма, тыс. т | 6571,6 | 6665,1 | 4655,1 | 4749,1 |

Прирост, % | 1,4% | 2,0% |

Источник: по данным Государственной службы статистики, оценка Pro-Consulting

Динамика емкости рынка комбикормов в Украине показывает тенденцию роста, так в текущем году за 9 месяцев рынок увеличился на 2% по сравнению с аналогичным периодом предыдущего года.

Около половины объема рынка премикса составляет импортная продукция, поэтому показатели импорта премикса прямо отражаются на показателях емкости рынка.

Таблица 2

Основные показатели рынка премиксов в Украине в натуральном выражении в 2017 – 9 мес. 2019 гг., тыс. т

Показатели | 2017 | 2018 | 9 мес. 2018 | 9 мес. 2019 |

Производство премиксов, тыс. т | 55,3 | 67,9 | 44,1 | 50,5 |

Прирост, % | 23% | 15% | ||

Импорт премиксов, тыс. т | 54,9 | 96,1 | 60,6 | 105,2 |

Прирост, % | 75% | 74% | ||

Экспорт премиксов, тыс. т | 3,7 | 1,3 | 1,1 | 1,1 |

Прирост, % | -63% | 1% | ||

Емкость рынка премиксов, тыс. т | 106,5 | 162,6 | 103,6 | 154,7 |

Прирост, % | 53% | 49% |

Источник: по данным Государственной службы статистики, оценка Pro-Consulting

Динамика емкости рынка показывает тенденцию стремительного роста, за 9 месяцев текущего года объем рынка вырос на 49% по сравнению с аналогичным периодом предыдущего года.

4. Динамика производства и реализации комбикормов и премиксов

Тенденция падения производства кормов для свиней, которая началась в 2017 году, продолжилась и в 2018 г., что было вызвано снижением производства крупных игроков в 2017 году по сравнению с 2016 – агрокомбината «Слобожанский» (-80%), «Агропромышленная компания» (-40%), Новопокровский комбинат хлебопродуктов (-80%) и других. Однако производство в первые 9 мес. 2019 году больше, нежели в аналогичный период прошлого года.

В первые 9 мес. 2019 года объемы производства комбикорма для крупного рогатого скота тоже увеличились – на 1,3% по сравнению с аналогичным периодом предыдущего года.

Производство кормов для домашней птицы в Украине демонстрирует стабильный рост в каждом периоде. В 2018 году данный показатель вырос на 5% по сравнению с 2017 г., а за 9 мес. 2019 года он вырос на 5,1% по сравнению с АППГ.

Объем производства премиксов в Украине в 2018 году по сравнению с 2017 годом увеличился, что обусловлено ростом общего производства комбикормов за исследуемый период, так как премиксы употребляются в сочетании с комбикормами. Также, можно отметить, что крупные животноводческие компании Украины производят комбикорма, обогащая их необходимыми витаминными и минеральными компонентами. Пропорции такого обогащения соблюдаются в соответствии с биологическими требованиями животных и географическими особенностями хозяйствования, что увеличивает эффективность, а соответственно и прибыльность предприятий.

Основные производители, которые производят комбикорма для собственного потребления, следующие: Филиал «Внутрихозяйственный комплекс по производству кормов», ПАО «Мироновский завод по производству круп и комбикормов», ЧАО «АПК-Инвест», ООО «Ясенсвит», ООО Птицекомплекс «Днепровский», ПАО «Владимир-Волынская птицефабрика», ООО «Агро-Овен», ООО СП «Нива Переяславщины», ОДО «Диканский комбикормовый завод», ООО «Арго Ком», ООО «НПП «Глобинский свинокомплекс». Данные компании владеют большими животноводческими комплексами, которые требуют постоянного и планового обеспечения кормами.

5. Экспорт продукции в 2017-9 мес. 2019 гг.

Экспорт комбикорма из Украины показывает положительную динамику в 2018 г.: за 9 месяцев 2019 г. экспорт комбинированного корма вырос на 5,2% по сравнению с АППГ.

Диаграмма 7

Динамика экспорта комбикорма из Украины в 2017-9 мес. 2019 гг. в натуральном выражении, тыс. т

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

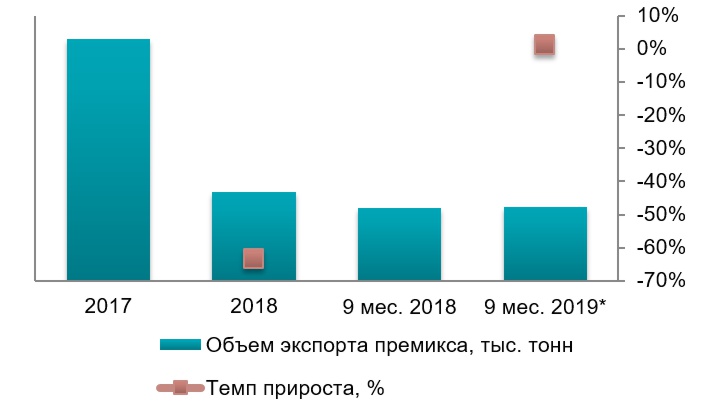

Премиксы Украина экспортирует меньше по сравнению с комбикормами. За 9 мес. 2019 г. по оценкам, экспорт премикса увеличился на 1,2% по сравнению с АППГ.

Диаграмма 8

Динамика экспорта премикса из Украины в 2017-9 мес. 2019 гг. в натуральном выражении, тыс. т

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

*оценочные данные

В структуре экспорта за 9 мес. 2018 года преобладают комбикорма, которые занимают долю 91%, а на долю премиксов приходится всего 9% экспорта соответственно, а за 9 месяцев 2019 года доля экспорта комбикорма выросла до 96%.

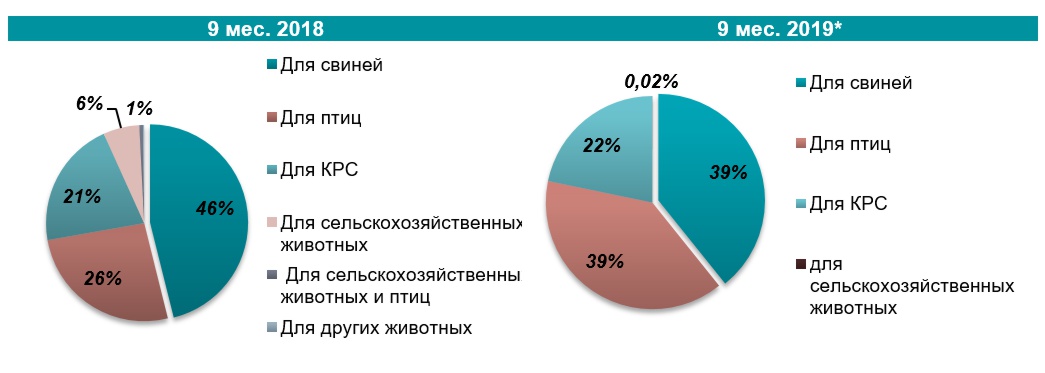

Анализируя экспорт комбикорма по видам животных, видно, что наибольшая часть приходится на долю комбикорма для свиней и для птиц.

Диаграмма 9

Структура экспорта комбикорма по видам животных из Украины за 9 мес. 2018 и 9 мес. 2019* гг. в натуральном выражении, %

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

*оценочные данные

В структуре экспорта премикса преобладают добавки для птиц –41% всего экспорта премикса. На долю экспорта премикса за 9 мес. 2018 года для свиней приходилось 39%. В 2019 году за первые 9 месяцем Украина экспортировала 69% комбикорма для птиц и 25% – для КРС, а доля экспорта комбикормов для других животных соответственно не привышает 5%.

За 9 мес. 2018 года большая часть экспортируемого комбикорма – 57%, поставлялась в Грузию, а в 2019 году за первые 9 месяцев туда направилась практически половина.

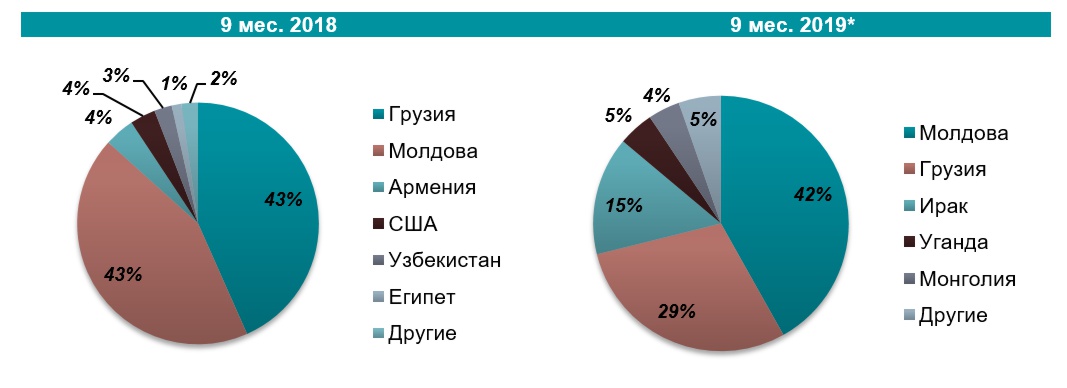

Диаграмма 10

Структура экспорта комбикорма из Украины в разрезе стран-получателей за 9 мес. 2018 и 9 мес. 2019* гг. в натуральном выражении, %

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

*оценочные данные

Основными странами потребителями украинского премикса также являются Грузия и Молдова. В данные страны экспортировалось в первые 9 мес. 2018 года 86% всего премикса, а в 2019 году за 9 месяцев – 71%.

Диаграмма 11

Структура экспорта премикса из Украины в разрезе стран-получателей за 9 мес. 2018 и 9 мес. 2019* гг. в натуральном выражении, %

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

*оценочные данные

6. Импорт продукции в 2017-9 мес. 2019 гг.

Комбикорм в Украину импортируется в небольших объемах. В 2018 г. импорт комбикорма существенно вырос по сравнению с АППГ, однако за 9 мес. 2019 года Украина импортировала на 87% меньше чем за АППГ.

Диаграмма 12

Динамика импорта комбикорма в Украину в 2017-9 мес. 2019 гг. в натуральном выражении, тыс. т

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

Премиксы в Украине производятся в небольших объемах, поэтому основную часть данного рынка занимает импортная продукция. Динамика импорта показывает тендендию роста – за 9 мес. 2019 года импорт премиксов вырос на 74% по сравнению с АППГ, а в 2018 году вырос на 75% по сравнению с 2017 годом.

Диаграмма 13

Динамика импорта премикса в Украину в 2017-9 мес. 2019 гг. в натуральном выражении, тыс. т

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

В общей структуре импорта на преобладает премикс, т. к. производить комбикорм в Украине на много выгоднее, чем его импортировать, с учетом того что в Украине достаточно развита сырьевая база для производства корма.

49,6% всего импорта комбикорма приходится на комбикорма для всех с/х жтивотных и птиц. Доля комбикорма для свиней составляла 11%, а для птиц – всего 2,2%.

Среди всего импорта премиксов, за 9 мес. текущего года больше всего импортировалось премиксов для свиней и птиц, суммарная доля в структуре составила 71,1%. 17,1% импорта премиксов являются универсальными, то есть могут использоваться для производства комбикормов для разных домашних животных и птиц.

Практически 70% за 9 мес. прошлого года комбикорма импортировалось в Украину из Китая, а в текущем году за 9 месяцев 45% всех поставок комбикорма осуществлялось из Дании.

Диаграмма 14

Структура импорта комбикорма в Украину в разрезе стран-отправителей за 9 мес. 2018 и 9 мес. 2019 гг. в натуральном выражении, %

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

Больше всего премиксов импортируется в Украину из Китая, что связано с более низкой ценой. Поставки из других стран составляют не более 10% в структуре импорта премиксов в Украину.

Диаграмма 15

Структура импорта премикса в Украину в разрезе стран-отправителей за 9 мес. 2018 и 9 мес. 2019 гг. в натуральном выражении, %

Источник: по данным Государственной таможенной службы Украины, оценка Pro-Consulting

7. Выводы

В целом структура рынка комбикормов по видам животных в Украине в анализируемом периоде года выглядит следующим образом: наиболее развитым является рынок комбикормов для птиц (в среднем 63%), следующим идёт производство комбикормов для свиней (в среднем 18%), далее для КРС (в среднем 10,1%) и других животных (в среднем 8,9%). Этому есть две причины: во-первых, для КРС, питающихся травой и сеном, комбикорма имеют меньшее значение, чем для птиц и свиней; во-вторых, украинское птицеводство демонстрирует устойчивый рост, чего нельзя сказать о свиноводстве, динамика которого имеет спадающий характер. Производство комбикормов для свиней заметно сократилось в 2017 году в сравнении с 2015 годом.

Производство курятины, в основном, сосредоточено в Центральном регионе Украины (более 40%). Также в Северной и Западной Украине, выращивают значительную долю поголовья домашних птиц. Значительно меньше поголовья выращивается в Южном и Восточном регионах Украины. Выращивание домашней птицы в Украине преимущественно представлено поголовьем кур, а производство курятины не сильно привязано к климатическим условиям, так как это, в основном, закрытые автономные единицы. Важнейшим фактором является близость расположения кормовой базы, для минимизации логистических затрат.

Основными потребителями комбикормов и премиксов для свиней и крупного рогатого скота есть хозяйства Центрального и Западного регионов, они в совокупности потребляют больше 60% данной продукции.

В общем, ожидается рост рынка комбикормов и премиксов. Этому способствует общая динамика развития птицеводства, а также развитие экспорта его продуктов – яиц и мяса. В 2018 году Украина и Китай подписали меморандум о сотрудничестве и содействии взаимной торговле мясом птицы. Другие отрасли животноводства создают гораздо меньший спрос.

Источник