Рынок кормов для крупного рогатого скота

В начале 2020 г. консалтинговая группа «Текарт» провела исследование российского рынка готовых кормов, кормовых концентратов, премиксов и кормовых добавок. Аналитики компании подробно изучили показатели, характеризующие производство, объемы экспорта и импорта кормов, а также определили уровень их использования в разных подотраслях: скотоводстве, свиноводстве и птицеводстве. По результатам исследования были опубликованы два отчета. Один из них посвящен импорту кормов, премиксов и кормовых добавок, второй — комплексный анализ производства этих продуктов в России. Возможно, статистика и аналитика будут полезны читателям журнала. Подробные отчеты можно прочитать на сайте компании.

В нынешнем году произошли серьезные изменения, и это заставило нас по‑новому взглянуть на экономический уклад и продовольственную безопасность страны. Из-за непростой эпидемиологической обстановки закрыты границы между государствами и прекращена работа многих компаний во всем мире.

Первостепенную роль в обеспечении продовольственной безопасности играет сельское хозяйство в целом и животноводство в частности.

Главное условие устойчивого функционирования и динамичного развития этой подотрасли — доступность качественных кормов.

В России кормовая промышленность включает три основных сегмента:

- производство готовых кормов для сельскохозяйственных животных и птицы;

- производство премиксов;

- производство кормовых добавок.

Кроме того, существует такая категория, как кормовые концентраты — БВМК, БМВД, ВМК (они занимают промежуточную позицию между готовыми кормами и премиксами). Их включают в состав рационов, но в значительно большем объеме, чем премиксы: если на долю премиксов в кормосмеси приходится только 1 %, то на долю концентратов — 25–30 %. Специалисты консалтинговой группы «Текарт» считают, что причислять кормовые концентраты к кормам либо к премиксам некорректно, поскольку состав и концентрация кормовых концентратов могут существенно различаться.

Стабильный рост объемов производства кормов обусловлен развитием животноводства в нашей стране. Сегодня отечественные сельхозпроизводители полностью обеспечивают население свининой, мясом птицы и яйцом. В 2019 г. в России численность свиней составляла 25,2 млн голов (в период с 2009 по 2019 г. поголовье ежегодно увеличивалось на 3,8 %). В прошлом году отечественные предприятия произвели 3,9 млн т свинины. CAGR (англ. сompound annual growth rate — совокупный среднегодовой темп роста) в период с 2009 по 2019 г. составил 6,1 %. Численность сельскохозяйственной птицы в 2019 г. достигла 54,5 млн голов (CAGR2009–2019 — 2,2 %), производство мяса птицы — 5 млн т (CAGR2009–2019 — 7 %), яйца — 44,9 млн штук (CAGR2009–2019 — 1,3 %).

В последние годы свиноводы и птицеводы столкнулись с рядом проблем, в числе которых — вспышки африканской чумы свиней и гриппа птиц, колебание курса рубля, рост стоимости кормовых добавок, дефицит финансирования и др. Но благодаря устойчивому внутреннему спросу, господдержке, оптимизации и укрупнению производств удалось достичь высоких результатов. Этому не помешали даже санкции, введенные против РФ государствами Евросоюза и другими странами.

К сожалению, в российских хозяйствах не увеличилось поголовье крупного рогатого скота (в 2019 г. — 18,1 млн гол., CAGR2009–2019 — минус 1,2 %) и, соответственно, не выросло производство говядины (в 2019 г. — 1,6 млн т, CAGR2009–2019 — минус 0,6 %) и молока (в 2019 г. — 31,3 млн т, CAGR2009–2019 — минус 0,3 %).

Тем не менее положительные изменения в молочном скотоводстве произошли. Так, в отдельных регионах нашей страны увеличилось поголовье коров, построены и функционируют современные животноводческие комплексы, которые обеспечивают молоком-сырьем производителей молочной продукции.

Анализ сегментов кормовой отрасли начнем с обзора рынка комбикормов. Согласно данным официальной статистики, в 2019 г. в России было произведено 29,6 млн т комбикормов (на 1,4 % больше, чем в 2018 г.). Средний темп прироста производства этого вида продукции в период с 2010 по 2019 г. составил 6,7 %.

В структуре потребления кормов доля импортных комбикормов не превышала 1 %. Их экспорт также был ситуативным. Следовательно, можно сделать вывод, что отечественная комбикормовая промышленность удовлетворяет потребность российских хозяйств в комбикормах. На долю комбикормов для сельскохозяйственной птицы приходится 51,8 % от общего объема производства, для свиней — 40, для крупного рогатого скота — 7,7 %.

По оценке экспертов консалтинговой группы «Текарт», в России производством комбикормов занимаются 240 предприятий (10 % из них — независимые, остальные входят в состав агрохолдингов и животноводческих комплексов).

Потребность сельхозпредприятий в премиксах обеспечивается главным образом за счет их внутреннего производства (на долю импортных премиксов приходится около 6 %). В 2019 г. Федеральная служба государственной статистики Российской Федерации (ФСГС РФ) оценила объем производства премиксов в стране в 502,2 тыс. т (это на 8,7 % больше, чем в 2018 г.). В период с 2010 по 2019 г. средний темп прироста производства премиксов составил 25,4 %, что обусловлено интенсивным импортозамещением (в 2010 г. доля импортных премиксов на российском рынке достигала 46 %).

Премиксы, произведенные в России, поставляли преимущественно в страны СНГ. Несмотря на то что по качеству отечественные премиксы не уступают зарубежным, наращиванию объемов экспорта препятствует относительно низкая конкурентоспособность нашей продукции из‑за ее высокой себестоимости. Это объясняется тем, что при производстве премиксов приходится использовать импортные ингредиенты.

В России премиксы выпускают всего 50 компаний, что обусловлено технологичностью и наукоемкостью производства. К тому же строительство премиксных заводов требует больших материальных затрат. По производству премиксов в РФ лидируют независимые предприятия, а также те, которые входят в состав агрохолдингов. На долю премиксов для птицы приходится 42,7 % от общего объема премиксов, производимых в нашей стране, для крупного рогатого скота — 28,1, для свиней — 22 %.

Концентраты, как отмечено выше, используют для обогащения рационов белком, витаминами и минералами, а иногда — углеводами, жирами, аминокислотами и др. Способ и норма ввода концентратов в кормосмесь зависят от их рецептуры. Концентраты производят на премиксных предприятиях и на некоторых комбикормовых заводах.

ФСГС РФ ведет учет производства такой продукции, как БВМК, концентраты и кормовые смеси. В 2019 г. в нашей стране было получено 167,5 тыс. т БВМК (+4,7 % к уровню 2018 г.) и 1,2 млн т концентратов и кормовых смесей (–9,1 % к уровню 2018 г.).

Объем рынка кормовых добавок в 2019 г. аналитики консалтинговой группы «Текарт» оценили в 440 тыс. т. При этом 90 % применяемых в России кормовых добавок поставляют из‑за рубежа. По данным Минсельхоза РФ, наибольшая импортная составляющая кормовых добавок — это витамины (100 %), микроэлементы (90 %), антибиотики — стимуляторы роста (85–95 %), адсорбенты микотоксинов (80–85 %), кормовые аминокислоты (80 %) и ферменты (70–90 %).

В нашей стране производят пребиотики и пробиотики, некоторые ферменты и минералы, функциональные кормовые добавки и другие продукты. На конец марта 2020 г. Россельхознадзор зарегистрировал 2955 кормовых добавок, из которых 605 (20 %) — отечественные. В России на рынке кормовых добавок представлена продукция 160 российских и более чем 700 зарубежных производителей.

Главная причина проблем нашей кормовой отрасли — зависимость от импорта кормовых добавок. Так, производители премиксов полностью зависимы от поставщиков витаминов, микроэлементов, аминокислот и др. (основные составляющие премиксов), производители комбикормов и концентратов, а также хозяйства — от поставщиков премиксов и (или) кормовых добавок, что обусловлено особенностями кормления поголовья.

На эффективности животноводческих предприятий отрицательно сказались такие факторы, как высокая стоимость кормов и колебание цен на кормовые добавки с учетом политической либо экономической ситуации. Основные причины ухудшения ситуации на российском рынке кормов и в животноводческой отрасли:

- возникновение дефицита в 2017 г. в сегменте кормовых витаминов в связи с приостановкой производства витаминов A и E из‑за пожара на заводе BASF (Германия) и остановкой производства витамина В3 вследствие закрытия и переноса предприятий по его выпуску в другие регионы Китая (в этой стране в рамках борьбы за экологию реализуют проект «Чистое небо»);

- доначисление налога на добавленную стоимость поставщикам кормовых добавок в 2019 г.;

- дефицит и существенное повышение цен на витамины и другие добавки из‑за пандемии и снижения курса рубля в 2020 г.

Специалисты считают, что сегодня необходимо повышать эффективность сельского хозяйства путем увеличения доходности животноводческих предприятий и достижения самообеспеченности продовольствием, а также за счет роста числа российских компаний — производителей кормовых добавок.

В последние годы все чаще поднимают вопрос о возрождении производства кормовых добавок в России. Однако это потребует значительных инвестиций и, с учетом экономической ситуации и особенностей функционирования отрасли, будет сопряжено с определенными рисками. Одни эксперты считают, что не стоит стремиться к самообеспеченности кормовыми добавками, и приводят примеры успешной работы зарубежных ферм, зависимых от импорта кормовых добавок. Другие уверены в том, что эти продукты нужно производить в своей стране, чтобы не стать заложниками политической и экономической ситуации.

Минсельхоз РФ разработал подпрограмму «Развитие производства кормов и кормовых добавок для животных» в рамках Федеральной научно-технической программы развития сельского хозяйства на 2017–2025 гг. Ее реализация позволит создать прочную кормовую базу путем рационального использования кормовых ресурсов, применения современных технологий переработки сырья и производства незаменимых аминокислот, витаминов, ферментов и минеральных добавок.

Более подробная информация размещена на сайте https://techart.ru/insights

Фото предоставлены Консалтинговой группой «Текарт»

Источник

* В расчетах используются средние данные по России

1. ВВЕДЕНИЕ

Все продукты питания сельскохозяйственных животных делятся на три основных категории: комбикорма, премиксы и различные смеси и концентраты, насыщенные витаминами (БМВК). Эти категории могут использоваться в рационе животных вместе, в определенных пропорциях, либо могут использоваться только комбикорма, в зависимости от финансового состояния фермерского хозяйства.

Комбинированный корм (комбикорм) – это смесь зернового сырья, продуктов с высоким содержанием белка, витаминов и микроэлементов. Таким образом, он содержит основную часть необходимых для питания веществ. Тем не менее, для полноценного и здорового питания используются добавки и премиксы – обогатительные смеси биологически активных веществ микробиологического и химического синтеза, применяемые для повышения питательности комбикормов и улучшения их биологического действия на организм животных.

Основное назначение комбикорма – оптимизация рациона животных по энергии, протеину, макро- и микроэлементам, витаминам и биологически активным веществам в соответствии с нормами кормления.

В зависимости от назначения различают:

комбикорма для птиц

комбикорма для крупного рогатого скота

комбикорма для свиней

прочие (комбикорма для рыб, кроликов и так далее)

2. АНАЛИЗ РЫНКА

Характерной особенностью российского рынка комбикормов является его стабильный рост даже в условиях сложной экономической обстановке в стране. Рост рынка к 2020 году, по прогнозам экспертов, может составить пятикратный объем 2014 года. При этом отмечается тенденция к росту производства комбикормов для основных сельскохозяйственных животных и снижение спроса на корма для пушных зверей, лошадей, овец, что вызвано низкой востребованностью этих животных и сложностями их разведения.

В условиях западных санкций и российских контрсанкций, следуя политике импортозамещения, животноводство в России развивается ускоренными темпами – фермеры активно наращивают поголовье скота. Именно этот факт и является основных драйвером роста рынка кормов. Например, только в первом полугодии 2015 года российские производители поставили на рынок 1 млн тонн мяса животных и субпродуктов, что на 13,2% выше, чем показатель предыдущего года за соответствующий период. Производство мяса птицы увеличилось на 11,4%. Для сравнения, объем обрабатывающей индустрии за тот же период снизился на 4,5%.

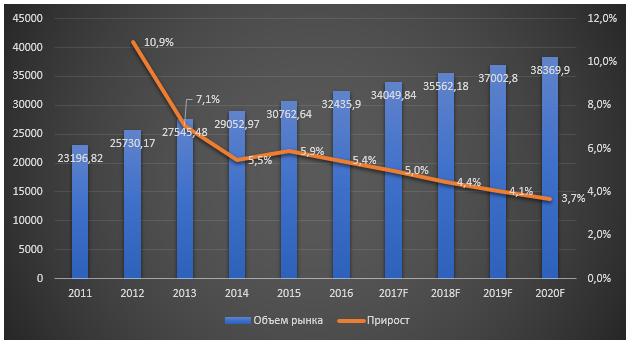

Рисунок 1. Динамика объема рынка комбикормов в России, в 2011 – 2015 гг., прогноз до 2020 года, тыс. тонн, %

Лидером по производству комбикормов (также, как и по производству скота и птицы на убой) стал Центральный ФО. В целом, российский рынок комбикормов оценивается экспертами в более чем 380 млрд рублей. При учете объема следует, однако, учесть значительную долю теневого сектора, показатели которого не отражаются в государственной статистике. Доля теневого сектора, по оценкам экспертов и участников рынка, может составлять 10-15% от объема официального производства.

Динамика сегмента премиксов в значительной степени соответствует динамике рынка комбикормов, поскольку в большинстве случаев они используются совместно. Рост сегмента премиксов в 2014 году составил 18%, а в 2015 году – 18,6%.

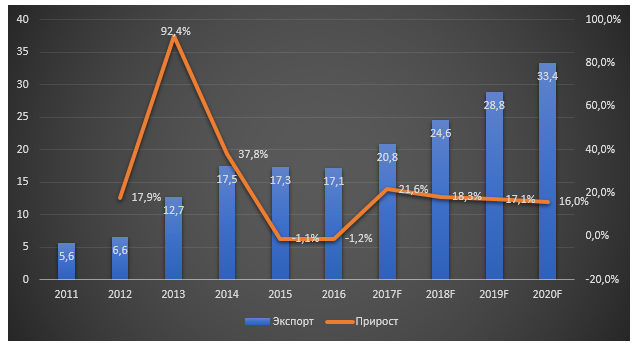

При этом отмечается увеличение объемов экспорта при снижении доли импорта, хотя последний все еще лидирует по объемам. Основной объем импорта приходится на страны Евросоюза, которые поставляют 53% от общего объема ввозимой продукции. Основная доля экспорта приходится на страны ЕАЭС – около 75,5% в денежном выражении. Остальной объем приходится на такие страны как Великобритания, Турция, Сербия, Азербайджан, Ирландия, Дания, Италия.

Рисунок 2. Объемы экспорта комбикормов из России, 2011 – 2015 гг., прогноз до 2020 года, млн долл., %

Рисунок 3. Экспорт по видам комбикормов по назначению, 2011 – 2015 гг., млн. долл.

Рынок растет также и в денежном выражении. Отмечается тенденция к постоянному повышению цен с некоторыми сезонными колебаниями. Стоимость премиксов в период с начала 2012 года до конца 2015 года выросла в четыре раза. Такой рост цен связан прежде всего с использованием импортных сырья и комплектующих, а также оборудования зарубежного производства.

На сегодняшний день в России работают порядка 720 производителей продуктов для кормления сельскохозяйственных животных, в том числе и ряд филиалов и дочерних компаний зарубежных производителей. Лидерами рынка являются крупные компании с полным производственным циклом – от выращивания агрокультур и производства комбикормов до реализации продукции животноводства – агрохолдинги. Такие предприятия самостоятельно обеспечивают себя кормами на 70-80%. Независимые производители комбикормов реализуют свою продукции преимущественно небольшим компаниям. Их доля составляет примерно 20% от общего объема рынка. В этом состоит отличие российского рынка от стран Европы, где преобладают именно независимые производители комбикормов. Доля же независимых производителей в России постоянно снижается, что объясняется недоверием холдингов к качеству продукции сторонних производителей, а также стремлением снизить затраты за счет использования собственных мощностей.

К одной из сложностей рынка игроки рынка относят государственное регулирование в сфере регистрации новых кормовых добавок. Данная сфера регулируется рядом приказов и постановлений:

приказ Минсельхоза от 01.04.2005 №48 о правилах государственной регистрации лекарственных средств для животных и кормовых добавок; регистрация осуществляется на основании экспертизы Всероссийского государственного центра контроля качества и стандартизации лекарственных средств для животных (ВГНКИ)

приказ Минсельхоза от 08.08.2006 №222 о внесении изменений в приказ №48; введено обязательное ведение открытого реестра зарегистрированных кормовых добавок; процесс регистрации нового продукта составляет около шести месяцев

приказ Минсельхоза от 26.04.2010 №83 о бессрочной регистрации кормовых добавок; ранее срок регистрации составляет пять лет; этот шаг был воспринят участниками рынка как снижение давления на бизнес

постановление Правительства РФ №422 от 14.07.2006 о государственной регистрации кормов, полученных с использование генно-модифицированных организмов с последующими поправками; реестр содержит 128 наименований, количество которых постоянно сокращается

После запуска Таможенного союза вопрос регистрации добавок стал еще более острым. В 2010 году на его территории были утверждены единые ветеринарно-санитарные меры (решение КТС от 18.06.2010 №317). Несмотря на то, что, согласно этому постановлению, все страны-участницы Таможенного союза обязуются использовать единые нормы, до сегодняшнего дня вопрос интеграции все еще остается открытым – Россия, Белоруссия и Казахстан используют собственные технические регламенты и собственные государственные реестры. Таким образом, в российском реестре могут отсутствовать добавки производства Белоруссии и Казахстана, которые на территории страны все же продаются. Такая ситуация также негативно сказывается и на развитии экспорта. Российский реестр сегодня насчитывает 1893 зарегистрированных добавки, белорусский – 699, реестр Казахстана – 498 добавок.

Несмотря на многократные просьбы участников рынка об отмене регистрации смесей и комбинаций уже зарегистрированных добавок с непостоянным составом, то есть производимых под определенные запросы клиента (который, как правило, не готов ждать полгода), такое решение принято не было. В итоге, производители стали регистрировать только базовые смеси и БМВК.

Отмечается также затруднительность работы с реестром по причине многочисленных ошибок, допущенных чиновниками при ведении автоматизированной системы «Ирена». Например, продукция зарубежных производителей оказывается зарегистрированной как отечественная.

В среднем, затраты на регистрацию одного наименования кормовой добавки составляют 200-300 тыс. рублей, что для предприятий среднего бизнеса является большой суммой. Следует отметить, что приказ №48 не содержит определения «кормовая добавка», а ответ о необходимости регистрации новой категории можно получить только в Россельхознадзоре. Срок рассмотрения запроса – до 30 дней. Таким образом, можно сделать вывод о ряде бюрократических препятствий для более активного развития рынка.

Рисунок 4. Структура ассортимента кормового рынка, % (данные SoyaNews)

Рисунок 5. Структура рынка кормовых добавок по стране производства, ед., % (данные SoyaNews)

К основным проблемам рынка можно отнести:

высокую чувствительность рынка к изменениям в зерновой отрасли

снижение платежеспособности как покупателей кормов, так и покупателей мяса, что приведет к ужесточению конкуренции и снижению рентабельности производства

строительство собственных производств животноводческими предприятиями

снижение доступности кредитных ресурсов

уменьшение объема государственной поддержки

недостаточное производство масличных и зернобобовых культур в России

упадок отечественной микробиологической промышленности

низкий уровень технического оснащения отечественных производителей, дефицит отечественного оборудования и высокие затраты на модернизацию основных фондов

дефицит квалифицированных кадров

несоответствие географии производства территориальному размещению основных потребителей

низкое внимание к разработкам и внедрению новых технологий производства

Денис Мирошниченко

(c) www.openbusiness.ru – портал бизнес-планов и руководств по открытию малого бизнеса

25.04.2017

11235 человек изучает этот бизнес сегодня.

За 30 дней этим бизнесом интересовались 390391 раз.

Сохраните статью, чтобы внимательно изучить материал

Обзор рынка программ лояльности

На сегодняшний день наиболее популярными программами лояльности в России являются дисконтные и дисконтно-накопительные. Их преимуществами являются наибольшая понятность для потребителя и легкость поддержки продавцом.

Обзор рынка общественного питания

Ориентируясь на международные показатели, на емкость отечественного рынка общественного питания, можно сделать вывод, что рынок на сегодняшний день не насыщен и имеет все перспективы роста.

Обзор рынка автомобильного транспорта

Обобщая данные из всех проанализированных источников, можно сделать однозначный вывод относительно затяжного кризиса в отрасли. Корректировка ситуации может произойти только при улучшении экономической ситуации и стабилизации курса рубля, котора…

Обзор рынка: издательское дело

В отношении печатной продукции, как книжной, так и периодических изданий, прогноз однозначно негативный. При незначительном росте цен объем потребления будет существенно снижаться. Роста можно ожидать только в сегменте интернет-изданий.

Обзор российского рынка кондитерских изделий

По оценкам экспертов, объем продаж кондитерских изделий с 2014 по 2016 год сократился на 12% в натуральном выражении; потребление на душу населения снизилось с 5,1 до 4,5 кг на человека.

![]()

Обзор рынка интернет-торговли. Товары

Несмотря на довольно позитивные прогнозы экспертов в отношении роста цен на нефть, снижения темпов роста инфляции и потребительских цен, в ближайшие годы следует ожидать продолжения спада покупательской активности – потребители будут подходить к поку…

Обзор рынка тритикале в России

Производство тритикале в России с 2009 по 2016 гг. возросло на 22,8%. Крупнейшим регионом-производителем данной культуры является Белгородская область, имеющая долю 16,9%.

Обзор рынка: розничная торговля мебелью

Несмотря на сложную экономическую обстановку в стране, мебельный рынок в последние годы демонстрирует рост. Происходит сдвиг в ценовых сегментах – от премиального в сторону стандартного и бюджетного.

![]()

Обзор рынка гороха в России

Рынок гороха в России демонстрирует рост. Так как внутренние потребности обеспечены на 99%, наибольшими темпами растет экспорт (+124,6% по сравнению с 2014 г.).

Обзор рынка: производство табачных изделий

В течение последних пяти лет отрасль находится в состоянии перманентного ужесточения условий. Основными тенденциями здесь являются: повышение акциза, изменение его структуры, рост доли контрафактной продукции и теневого рынка.

Обзор рынка товаров повседневного потребления (FMCG)

Отличительной особенностью является низкая прибыльность данного вида товаров, однако, за счет больших объемов продаж и быстрой оборачиваемости, они представляют собой экономически выгодную категорию.

Обзор рынка онлайн-образования

По оценкам экспертов, рынок онлайн-обучения в России показывает ежегодные темпы прироста на уровне 25%. При этом, объем российского рынка составляет в 2016 году только 10,5 млрд рублей, в то время как объем мирового рынка оценивается в 107 млрд долла…

Источник